DeFi всё ещё в порядке, но не надо вести себя так, будто это место, куда множество обычных людей должны нести все свои сбережения. В. Бутерин, создатель Ethereum.

Цель DeFi, как я понимаю, состоит в том, чтобы устранить посредников и позволить людям напрямую взаимодействовать друг с другом. И, как правило, надзор над финансовой системой выстроен таким образом, чтобы регулировать посредников. Х. Пирс, комиссар SEC.

Если пузырь DeFi временно лопнет, это принесёт пользу BTC и ETH, поскольку они получат крупный приток капитала. Ажиотаж может угаснуть, но только в краткосрочной перспективе, поскольку преимущества и потенциал DeFi слишком очевидны, чтобы их игнорировать. Д. Хай, CEO OKEx.

32% участников криптовалютного рынка признались, что не понимают основ децентрализованных финансов. Данные опроса Blockfolio.

заполонили рынок; DeFi — новый хайп; DeFi — новые ICO; DeFi — что-то там ещё: так и слышится из всех утюгов, мониторов и прочих, порой совершенно не предназначенных для подобного, устройств. В 1001-й раз рассказывать, что такое блокчейн, токены и как всё это можно использовать, — не хочется: в сети полно материалов по теме. Тем более не уровень Хабра — учить очевидному. Другое дело, что хочется скомпоновать опыт последних 1.5 лет, дабы дать читателю более-менее объективную картину, убрав лишнее, как с позиции хулителя, так и хвалителя, но оставить только важное — соль и собственное видение. Поэтому будет много ссылок, цифр и графиков.

Что имеем? И главное — почему?

Во-первых, огромное количество непроаудированных или, что хуже — проаудируемых задним числом (на- №00 или на- №01 и . к нему) проектов. Во-вторых, необъяснимое число скамов самого примитивного уровня (об этом — ниже). В-третьих, неиспользование и 1-10% потенциала проектов из-за банальной жадности, которая акцентирует всё внимание на двух-трёх схемах «быстрых и лёгких» денег.

Сражу же три дисклеймера, дабы не обсуждать то, что набило (мне лично, как минимум) оскомину: в ICO скамов, собравших хоть сколько-нибудь и провалившихся окончательно, меньше в процентном отношении, чем VC-сегменте или банковском кредитовании (на- №02). Именно успешные ICO проекты легли в техническую основу сегодняшнего хайпа DeFi: Ethereum в первую очередь, Tron следом, Bancor, Kyber Network, Brave (через BAT) и другие. Второе — криптовалюты и блокчейн действительно востребованы в мире: РФ — скорее исключение, как и Бангладеш или Туркмения, например. Опять же — по этому поводу аналитических отчётов хватает. Третье: то, что происходит сейчас для 99,(9)% — не существует, хотя количество пользователей растёт: в Венесуэле, Индии, Чили, Аргентине, Украине, России, Беларуси, даже табуированном и много где ещё, включая Японию, Швейцарию/Лихтенштейн, страны Африки и прочие. И всё потому, что нелегального в криптовалюте , чем фиате. А теперь — к сути.

Стремясь избежать фиксации убытков, некоторые холдеры в разгар криптозимы занимали средства под залог цифровых активов, либо депонировали монеты для получения небольшого, но зато пассивного дохода с минимальным риском.

Так были постепенно созданы разные подходы, которые подробно описаны , но коротко это звучит по моделям так: Fair launches, Programmatic decentralization, Growth marketing, Closer alignment, а к этому идут ещё ratioFactor, feeFactor, wrapFactor. Нарочно не даю перевод и пояснения (хорошие аллегории с Uber есть у автора первоисточника), потому как создатели DeFi-продуктов, а особенно — те, кто их пиарит для распространения в массы, используют массу необоснованных неологизмов, которые в большинстве случаев повторяют старые и не очень добрые приёмы… банков.

И вот теперь — факты:

Covid-19 вынудил банки печатать всё больше долларов… Да, это слышали уже и много раз, но гг. не было альтернатив: даже (или см. на ) и иже с ней были завязаны в итоге на централизованных агентов. Сейчас ситуация иная и заключается не в том, что с начала кризиса в 2018-ом монета из диапазона $3200-$3500 примерно выросла до $12 800 (к 2020-ому, то есть аккурат к открытой стадии), а в том, что 1 btc == 1 btc, то есть это именно , чтобы под этим конкретно вы ни понимали, главное — сохранение не столько цены, сколько — ценности.

По этой же причине btc, токенизации, увеличивает своё влияние с каждым днём: в этом и кроется основной достоинство функции, которую называю Middle-of-Exchange. Приходите на биржу и хотите что-то купить? Тогда вам нужен btc, eth или, для самых рисковых, usdt: последний инструмент в 2020 набрал обороты и обошёл btc как раз в связи с хайпом DeFi.

То же самое касается и беспрецедентно огромных платежей (вспоминаем про FATF и безумия 115 ФЗ в РФ, о коих на Хабре написано и немало) с низкими комиссиями: многие обсуждают дорогой GAS в Ethereum, но забывают, что плату за защиту от никто не отменял, как и за пропускную способность в целом. И при всём при этом — низкие комиссии, отсутствие излишних мер контроля и наличие дефляционных моделей в ряде активов (btc здесь как раз №1, несмотря на проигрыш по стоимости тому же ) привлекают всё больше пользователей.

И так далее…

В том смысле, что таких мелочей набралось чересчур много: начиная от по депозитам, заканчивая заявлениями о налогообложении всего и вся, включая те же вклады в банках. Но главное всё же не в этом: с 2008 года, а точнее — с 2010, когда начались судебные процессы по делам из кризиса’08, всем стало понятно, что офшоры в нынешнем виде больше не нужны, точнее — они не выполняют своих функций. Пример Кипра (как с точки зрения кризиса 2012-2013 гг., так и позиции отъёма «золотых паспортов») — далеко не единственный и Белиз, Багамы, Мэн и многие другие вынуждены идти на уступки FATF. Собственно, по этой причине именно они, а также Эстония, Швейцария и прочие зоны, зарабатывающие на привлечении иностранных денег, смекнули и быстро: криптовалюты — оффшор XXI века! Но сказать проще, чем сделать: хайп ICO это середина 2017 — начало 2018 гг., полный цикл 2013-2018 гг. Потом была робкая попытка IEO, но законы под всё это появились сильно позже: и не важно — идёт ли речь о Франции, Тайланде или том же Лихтенштейне (про США, Китай и РФ вовсе промолчу). Больше всего абсурдность ситуации наблюдается в том, что в США про криптоактивы заговорили аж в 2012 году (а после мирового съезда — везде и всюду в году 2014: о чём остался ), но к 2020 SEC, сенаторы и прочие вельможи административного порядка твердят, что нужны более чёткие правила регулирования рынка. И да: ETF тоже не запущен, напомню. Поэтому законодатели Индии, ЮАР, Австралии и прочих юрисдикций всё чаще напоминают блондинку в законе, которая на каждую вечеринку приходит явно не в том наряде.

Или скажу иначе: DeFi — про гибкость, мобильность, скорость как таковую. Но ко всему прочему есть и ряд отрицательных качеств.

В чём же тогда минусы?

Во-первых, ещё в 2016-2018 гг. мошенники поняли, что схожесть тикеров — путь к «успеху», который мало чем отличается от банального сочетания «лучших» практик спама и фишинга. Поэтому популярную биржу токенов-фальшивок и откровенных монет для воровства. Ещё примеры: YFFI и YFII, которые возросли только на схожести с YFI. Кроме того, всё это губит airdrop’ы на корню: инструмент — , но ему сложно при таком использовании.

Во-вторых, по большому счёту опыт (кстати, это был именно DeFi-продукт) никого и ничему не научил (сразу же — ): проекты , но даже не пробуют их залатать (ничего не напоминает?). Более того: о дырах знают и пользователи (поставщики ликвидности и другие участники) и всё равно — применяют, вливая всё больше и больше собственных средств (цифры ниже).

В-третьих, технические проблемы — первый слой настоящих проблем. Куда более глубокие трудности заключаются в экономических моделях, как и для PoS-семейств в целом, так и для DeFi-сегмента в частности. На них обращали внимание разные специалисты — даже , но толку пока ноль: все наработки В. Бутерина и многих других команд (я про модели , от Fairmint и прочие) за 2016-2020 гг. просто игнорируются и нет никаких децентрализованных эскроу; никаких интеграций с платёжными каналами (для удешевления тех же комиссий) и всего, о чём ещё напомню.

Четвёртое: вместо работы над ошибками — возникает нечестная конкурентная борьба, когда недочёты становятся , а не поводом к улучшению всей экосистемы. Второе следствие отсюда же — долгов и прочие несуразицы (особенно — гонка приоритетности залогов), на решение коих якобы направлен рынок DeFi был изначально. В первую очередь речь идёт о ликвидациях , но не только (опять же — см. ниже). Редко у кого при этом получается уйти тихо и более-менее честно: пример Paradigm Labs — не единственный, но и не массовый.

Пятое: больше всего расстраивает, что топтание на месте воспринимается как норма. Скажем, что делали контрибьютеры ICO многих? Закупались на закрытых раундах (presale и подобных) со скидкой 10-25-50-75 процентов и продавали сразу же после листинга на бирже. Что видим на примере ? А ровно то же самое. Или baDAPProve от ZenGo: «некоторые децентрализованные приложения (DApps) запрашивают одобрение для транзакции на определённую сумму, пользователь невольно даёт доступ к токену на всю имеющиеся средства», — когда реакции не последовало. В ряде случаев — до сих пор. Хотя инструменты для анализа/противостояния имеются: №1 и №2. Или как вам неоднократное повторение опыта через такие «сервисы» как: Pizza, HotDog, Kimchi, OnlyUp особенно? Если вдруг не в курсе, то это схемы Понци, только ускоренные на 1000 порядков, дабы никто и одуматься не успел.

В связи с этим — несколько ярких примеров.

Самые громкие провалы и/или скамы

— взлом и $8 000 000 — в убыток.

— взлом на 371 000.

Asuka.Finance — экзит-скам: без комментариев.

— $20 000 000: не знаю, обычно хочется взять и проверить подобные цифры, но не в этот раз.

— $2 500 000: аналогично.

(SYFI) — по сравнению с другими здесь «всего лишь» со $150 к $0. Хотя смотря что и с чем сравнивать: — с $0,0009 до $5,28 и — под горку.

— один из «едовых» провалившихся токенов, к которому можно добавить HOTDOG и KIMCHI.

OnlyUP — см. выше.

— $600 000 000 без аудита и обвал: «мне жаль всех. я потерпел неудачу. спасибо за безумную поддержку сегодня. я болен горем». Это всё, что можно получить при безалаберном отношении к деньгам.

— Тоже про еду и тоже $200 000 000 в блокировку: без аудита! Впрочем, даже когда аудит есть — он не помогает, поскольку никто его не читает или читает по диагонали: ярчайший пример — , где организаторы подделали результаты аудитов, чтобы присвоить деньги инвесторов. Но нужно понимать, что по данным Quantstamp к июлю 2020 было украдено 2020 млн. в MarkerDAO при этом на один взлом (разбор можно почитать ) составил 8 000 000 вечно мёртвых президентов, хотя составил… целых 28 000 000 в тех же портретах, то есть цифры замороженных средств, средств выведенных (украденных) и т.д. — разные показатели, что не отменяет важности таковых в качестве общего обзора.

— незапланированный выпуск токенов.

— $15 000 000… Или ещё , , Bantiample — и множество других. Надеюсь, этого для утаения начального интереса хватит?

Броня и снаряд

Несмотря на то, что войну не приемлю, аллегорию противостояния брони и снаряда считаю одной из лучших за всю историю человечества. Так вот — тенденции к развитию у сообщества в целом всё же есть:

Уже года четыре, как существует единая система мониторинга btc, которые приходят и уходят с даркнета, воруются и т.д. (на- №3 или crystalblockchain по запросу к ним). Но на этом самоочищение не завершается: пример () и особенно не любимого мною SushiSwap — прямые доказательства того, что открытые и анонимные системы могут существовать при наличии не субъектной, а транзакционной репутации и взаимодействие участников комьюнити в целом.

Взаимодействие на разных уровнях: Paradigm и MakerDAO, создание токенизированного биткоина, анклав Storj и Ethereum Classic, помощь белых шляп при взломах, или фонды Huobi и Binance для создания, поддержания и развития DeFi-стартапов, финансирование KeeperDAO и Polychain Capital с Three Arrows Capital, сама по себе история BnkToTheFuture (тот же Celsius получил там 18.8 млн) или токена и даже утерянных средств в USDt, как и многое другое — улучшает зоны интеграции по разным направлениям, хотя и здесь всё происходит невероятно медленно для столь бурного рынка. Отдельно отмечу, что ликвидность тоже позиционируется последние 1.5 года как взаимопомощь: и по этой причине агрегаторы , начиная от мало известного b2bx и заканчивая мастодонтами от 0x и прочих — прямой результат такой синергии, как бы это ни звучало для вас именно.

При этом всё чаще разработчики (VIZ, MakerDAO, Ethereum Classic, YML и другие) стремятся как можно быстрее отдать всё в руки сообщества, дабы находились на нужном показателе, а не сосредотачивались, что само по себе — оксюморон, рынка. Удаёстся сие не всегда и не сразу: скажем, — не та цифра, к которой хотелось бы стремиться в мировом масштабе, но вектор намечен верный.

Нужно понимать, что после BNB (затем можете взять Token Terminal, Bankless, UNI) нативные токены платформ стали по существу — инструментом совместного распределения (а дальше — и токены голосования/управления), то есть распределённые юридические лица, о которых вёл речь в 2017-ом — уже факт, правда в весьма примитивном виде.

Пожалуй, самый удивительный (для стороннего наблюдателя) кейс — именно SushiSwap: сначала анонимный (!) владелец разгонят актив с … до …, затем — обижается на всех и средства, от прямого при этом отказывается, далее — получает коллективный иск (видимо, на деревню дедушке, учитывая анонимность создателя), а затем… средства! Ещё и получает похвалу от 75-90% участников, хотя развитие проекта явно затормозилось. Самое удивительное, что все были о возможности подобной атаки, но никого это не смутило: до сих пор на честный, беспристрастный суд?

Поэтому не сторонник я оправданий, но сфера, как минимум, насыщена абсурдом, симулякрами и прочим инструментарием для ума. Впрочем, предложу и инструменты для препарирования:

Инструменты мониторинга и анализа

Коротко, потому как список можно продолжать очень и очень долго. Взял тех, кто не нуждается в рекламе точно:

— общее состояние рынка, динамика и так далее.

— ничего лишнего: сухие цифры (которым доверять без дополнительных проверок не стоит).

— альтернативный мониторинг (впрочем, таковых по разным параметрам — полно: https://loanscan.io).

— сколько btc в… эфире?

— если ещё не слышали про , то время точно пришло: будьте предельно бдительны! (Альтернатива: ).

— не совсем про DeFi, но тот ресурс, который позволяет (мне) взглянуть на рынок шире (если и вам понравится, то рекомендую заглянуть ещё и : один из важнейших показателей по DEX).

Приводить чаты, видео-обзоры и подобное не буду: здесь, Google.Тренды говорят, всё и так в порядке. Главное правило — никогда не верьте абсолютным цифрам: после того, как централизованные биржи в криптосфере накрутили от 90 до 99 даже процентов — лучше изучать всё в динамике и показателях относительных.

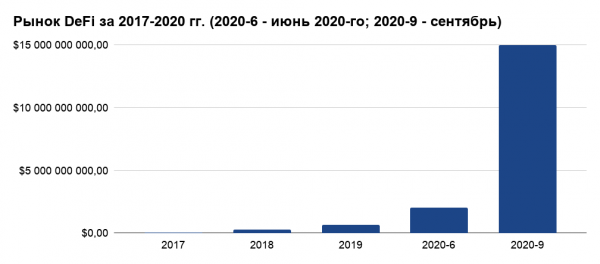

Лучшее подтверждение сказанному — график следующий:

Почему так важен сей пример? Во-первых, потому как найти точные цифр, да ещё совпадающих на разных ресурсах, крайне сложно. Во-вторых, заблокированные средства — лишь один из показателей и даже он на 100% может быть проверен при полном аудите сервисов, а, как сказано выше, этого не осуществляется и во многих случаях. В-третьих, даже допустив неразумные $15 000 000 000 резервов — всё равно получим начальную стадию развития, которая выглядит ошеломляющей лишь потому, что в 2017-2019 гг. все были заняты совсем не DEX-биржами, ликвидностью и токенизацией крипто-активов как таковой.

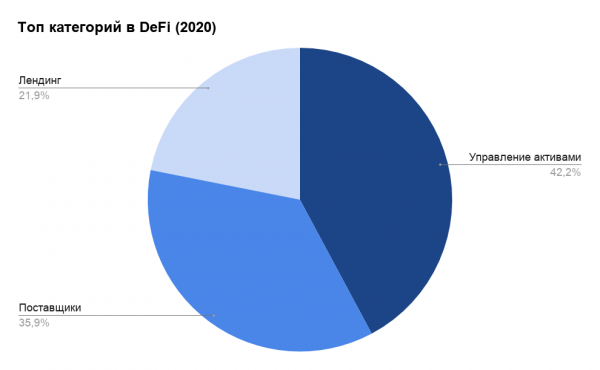

Поэтому — ещё один график, но уже с усреднёнными, из разных источников, цифрами:

Но больше всего (опять же — меня лично) огорчает, что 99,(9)% проектов — повторение разных схем из фиатного мира: кредиты и займы (хотя формально в этой отрасли — это одно и то же) составляют . Особенно страшно то, что в рынок деривативов заходят люди, которые это слово и написать-то правильно могут лишь в половине случаев. Но всё же попробую обобщить, убрав снова субъективную составляющую.

Прогнозы по рынку, или мысли вслух

«Нельзя объять необъятное», — твердил и повторял Козьма Прутков, поэтому вот несколько тезисов, которые можно попробовать приломить к практическому аспекту, тем паче, что тенденции идущие были ясны в 2017-2019 гг. и сейчас лишь раскрываются для тех, кто не следит за рынком пристально:

Деривативы — это плохо, но они всегда — видимого роста: я против повторения плохих историй под другим соусом. Synthetix (или Opyn, Aco, DYMMAX, Hegic, Opium, Pods) может вполне быть римейком Bull & Bear Binance, а фьючерсы уже доказали пагубность для рынка, где неофитов всегда хватает. Отсюда — такая тяга к : и поэтому стейблкоины — видимость, а не реальность, при этом влияние их , но в психологическом смысле, скорее, нежели в сугубо финансовом (экономическом) разрезе. Всё это вкупе (завязка на ликвидности, а не проекции продукта (токене); любовь к видимому спокойствию (stablecoins); атаки из-за непродуманность моделей (вампирский майнинг и подобное)) рождает эффект обратной пирамиды: скажем, капитализация токенов может спокойно превышать может тот же показатель родоначальника, но без него они ровным счётом ничего не значат; и это актуально ещё и потому, что всё умножается на торговлю с и даже больше.

В этом смысле гремучая смесь «CeFi + DeFi» (), да ещё и в эпоху . (пример BSC, опять же, — показателен), которую стоит умножить на разносторонние атаки на (D/L)PoS-семейство порождают целую цепочку негативных зависимостей. То же вампирское ликвидности само по себе — баг, но когда к этому идут проблемы системы управления (напомню опять про : если всё ещё не поняли, почему, то ), а затем всё множится через курсовые привязки (можно рассмотреть на Ampleforth, Soft Yearn (SYFI), Bull/Bear Binance), возникает уже не путаница, а намеренные манипуляции, главная из которых заключается в том, что STO никогда ICO не станет, а , чтобы всегда казаться не удел, зарабатывая меж тем и весьма не плохо (ещё пример: противостояние Steem (Hive), Steemit & Tron сообщества или BTC-e во всей красе задолго до описываемых событий).

Как бы там ни было, но DeFi в том смысле, который близок мне, то есть как полноценный набор децентрализованных финансовых инструментов, от простейшего btc до сложных схем залога репутации, должны развиваться. И поэтому важно, чтобы стал нормой. Только в этом случае связка DEX + DAO через Dapps’ы разного порядка (от Web 3.0 браузеров и кошельков до замкнутых экосистем) создадут действительно интересные, инновационные, а главное — перспективные модели. Пока же наблюдаю лишь игру на и с жадностью, а равно и уход от главного критерия свободы — .

Зная опыт ICO и весьма хорошо, отмечу вот ещё что: «приблизительно 49% из ведущих стартапов сферы децентрализованного финансирования (DeFi) расположены в США. Такие данные опубликовали аналитики . Из отслеживаемых экспертами 73 фирм индустрии 12% базируются в Великобритании, еще 10% — в Сингапуре». То есть децентрализованные финансы пока децентрализованы лишь на словах: на деле — всё ещё обычные компании/фирмы, хотя DAO — прекрасный инструмент автоматизации и для распределения дивидендов уж точно подходит лучше, чем АО или какая-нибудь LLC. Но , а потом — и регуляторы в других юрисдикциях: почему «участники рынка» об этом забыли, не знаю.

Но почему именно так происходит?

Всё просто: «Проекты DeFi-экосистемы работают : рынки предсказаний; децентрализованные автономные организации (ДАО); ; управление активами; деривативы; страхование; биржи и поставщики ликвидности; стейблкоины; банкинг и платежи; инфраструктура; маркетплейсы; токенизация биткоинов». Ни слова о токенизации как таковой, ни чего, чтобы вы могли встретить в мире классических финансов. Ничего. А вот ТОП-категорий:

Отсюда и абсурд: пусть используем скорректированный показатель объёма заблокированных средств (Adjusted TVL) или невзаимозаменяемые токены (NFT) видятся привлекательными (см. опыт WAX или Dapper Labs через Dr. Seuss), но всё это ровным счётом не изменяет главного — парадигмы мышления. Спекуляции ничего на дают рынку, повторюсь в четвёртый раз за четыре года.

Вместо заключения

Ощущение от DeFi в нынешнем виде у меня следующее: пришёл на концерт, послушать любимую музыку, но тебе сыграли совсем не то: вместо техники Рахманинова и слаженной игры оркестра — неумелый джаз местных музыкантов, который они почему-то считают инновационным, хотя всё подобное писалось ещё в 1940-х, в прокуренном помещении и с ужасными отбросами, которые здесь почему-то именуются едой, да ещё за всё нужно платить три цены! Возможно, нужен просто другой зал, музыканты, а не в настроении вовсе дело? Возможно, поэтому постарался быть объективным и изложить не только то, что явно во зло, но и то, что можно начать хотя бы исследовать.

В любом случае, то, что говорилось : если для вас, как и меня, p2p — про справедливость (распределения), равенство (начальных условий) и сотрудничество (через эволюцию), то модель DeFi существующая явно противоречит и тому, что сказано в генезис-блоке Биткоина, и тому, о чём писал Ассанж и те, кто сделал для развития криптовалют и блокчейна достаточно, чтобы быть услышанными. Впрочем, всякий волен думать, что DeFi — , а значит уже ломает стереотипы, систему и т.д.: ведь в конечном счёте, чего мне быть не довольным? DEX-сегмент, как и хотелось, централизованных собратьев; число пользователей криптовалют и самих DeFi ресурсов растёт (правда, пока речь про десятки тысяч в последнем случае, но это уже по размеру — маленький город); ускоряется к версии 2.0 и прочее, прочее, прочее. Но всё как в анекдоте с ложками, где они нашлись, а осадок остался: можно вообще тему эту не обсуждать? Да, но тогда сеть заполнится сплошными дифирамбами до и очередным бесконечным потоком жалоб после: предупреждён — вооружён, пусть и интеллектуально. Именно это — цель: уйти от шумихи к цифрам, фактам и основанным на них прогнозам, а не талдычить про биткоин за $100 000 или ненужность всего этого (строчка для тех, кто читает с конца).

Куда дальше?

Тот самый , который стоит прочитать, если хотите понимать чуть больше: думаю, английский язык — давно не проблема, по крайне мере deepl своё дело точно сделает.

Как и всегда Twitter для крипто-индустрии — кладезь знаний: вот , но выше таковых значительно больше и простой поиск по хештегам даст больше, чем сложная аналитика по русскоязычным поисковикам.

Но лучше : почему-то многие упустили их из виду, а там важного и интересного — полно.

А пока — до!

P.S.

Не рассказал и о риске оракулов, и о изощрённых атаках и много о чём ещё, включая нетривиальные подходы к аналитике открытых данных, поэтому, если интерес у Хабр-сообщества проявится, буду рад продолжить: тем более что кризис 2018-2022 ещё не закончен, а значит — мошенники будут выуживать средства, разработчики — искать проекты, предприниматели — придумывать их: хотя последние пока никак не связаны со вторыми, а балом правят всё же первые…

Всем тем, кто считает, что статья должна быть посвящена ответу на вопрос, что есть DeFi — см. первый абзац после цитат.

UPD. Знал бы прикуп… вышла уже после публикации моей статьи, но : своеобразный ответ от банков в сторону DeFi.

Источник: habr.com